Secciones

Últimas notas de prensa

- PERSPECTIVAS ECONÓMICAS 2026 December 19, 2025

- Las empresas manifiestan una visión más positiva sobre la evolución de la economía December 5, 2025

- los hogares vascos, entre la cautela y la resiliencia October 31, 2025

- LEVE DESCENSO DE LA CONFIANZA DE LAS EMPRESAS VASCAS October 24, 2025

- LABORAL KUTXA OBTIENE UN BENEFICIO DE 145 MILLONES EN EL PRIMER SEMESTRE DE 2025 August 4, 2025

Archivos

- December 2025

- October 2025

- August 2025

- July 2025

- June 2025

- May 2025

- April 2025

- March 2025

- February 2025

- December 2024

- October 2024

- August 2024

- July 2024

- June 2024

- April 2024

- March 2024

- February 2024

- December 2023

- November 2023

- October 2023

- July 2023

- June 2023

- May 2023

- April 2023

- March 2023

- January 2023

- December 2022

- October 2022

- September 2022

- August 2022

- July 2022

- June 2022

- May 2022

- April 2022

- March 2022

- February 2022

- January 2022

- December 2021

- November 2021

- October 2021

- September 2021

- August 2021

- July 2021

- June 2021

- April 2021

- March 2021

- February 2021

- December 2020

- November 2020

- October 2020

- September 2020

- August 2020

- July 2020

- June 2020

- May 2020

- April 2020

- February 2020

- January 2020

- December 2019

- October 2019

- September 2019

- August 2019

- July 2019

- June 2019

- May 2019

- April 2019

- March 2019

- February 2019

- December 2018

- November 2018

- October 2018

- August 2018

- July 2018

- June 2018

- May 2018

- April 2018

- March 2018

- February 2018

- December 2017

- October 2017

- September 2017

- August 2017

- July 2017

- June 2017

- May 2017

- April 2017

- March 2017

- February 2017

- December 2016

- November 2016

- October 2016

- September 2016

- August 2016

- July 2016

- June 2016

- April 2016

- March 2016

- February 2016

- December 2015

- November 2015

- October 2015

- September 2015

- July 2015

- June 2015

- May 2015

- April 2015

- March 2015

- February 2015

- December 2014

- November 2014

- October 2014

- September 2014

- August 2014

- July 2014

- June 2014

- May 2014

- April 2014

- March 2014

- February 2014

- January 2014

- December 2013

- November 2013

- October 2013

- September 2013

- August 2013

- July 2013

- June 2013

- May 2013

- April 2013

- March 2013

- February 2013

- January 2013

- December 2012

- November 2012

- October 2012

- July 2012

- June 2012

- May 2012

- April 2012

- March 2012

- February 2012

- December 2011

- October 2011

- September 2011

- August 2011

- July 2011

- June 2011

- May 2011

- April 2011

- March 2011

- February 2011

- January 2011

- December 2010

- November 2010

- October 2010

- September 2010

- July 2010

- June 2010

- May 2010

- April 2010

- March 2010

- February 2010

- January 2010

- December 2009

- November 2009

- October 2009

- August 2009

- July 2009

- June 2009

- May 2009

- March 2009

- February 2009

- January 2009

- December 2008

- November 2008

- October 2008

- September 2008

- July 2008

- June 2008

- May 2008

- April 2008

- March 2008

- February 2008

- January 2008

- December 2007

- November 2007

- October 2007

- July 2007

- May 2007

- March 2007

- January 2007

- January 2006

- January 2005

- January 2004

- January 2003

- January 2002

- January 2001

- January 2000

- January 1999

- January 1998

- January 1997

- January 1996

- January 1995

Notas de prensa

LABORAL KUTXA OBTUVO EN 2014 UN BENEFICIO CONSOLIDADO DE 109,2 MILLONES DE EUROS

- SUPONE UN INCREMENTO DEL 26,4% CON RESPECTO AL EJERCICIO ANTERIOR

- SOLVENCIA: PRESENTA UN RATIO DE COMMON EQUITY TIER 1 (CET 1) DEL 13,56%, UNO DE LOS MAS DESTACABLES DEL SECTOR

- REPUNTA LA NUEVA CONCESION DE CREDITO, CRECIENDO EN EL ÚLTIMO SEMESTRE UN 25% EN EL MERCADO HIPOTECARIO Y UN 17% EN CONSUMO

19 de febrero de 2015. El ejercicio 2014 se ha caracterizado por la caída de los tipos de interés, en mínimos históricos, y la consiguiente minoración de ingresos y costes de captación del pasivo, así como la progresiva reducción de las carteras de crédito, a pesar del repunte de formalizaciones en la segunda parte del ejercicio. Este cambio de tendencia en la actividad crediticia, general en el mercado, ha ido acompañado de la contención e incluso mejora de los ratios de morosidad del sector, por primera vez en los últimos seis años.

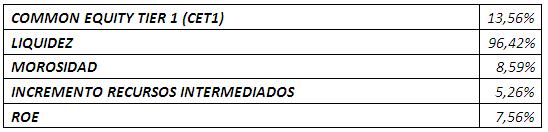

En este escenario, LABORAL Kutxa cierra el ejercicio con un balance equilibrado, excelentes niveles de liquidez, y un alto nivel de capitalización. Por su parte, la cuenta de resultados sigue evidenciando la consistencia del negocio ordinario, condicionada por la mencionada situación de los tipos de interés. Aun así, la Entidad cumple sus previsiones, como consecuencia de la contención de los gastos y la minoración de las provisiones y presenta un beneficio neto consolidado de 109,2 millones de euros, que supone un incremento del 26,4% con respecto al ejercicio anterior, y se sitúa como una de las entidades más rentables del sector, con un ROE del 7,56%.

El desarrollo de su modelo de negocio, soportado en la especialización, ha contribuido también a la positiva evolución del ejercicio. Así, la Banca de Empresas, que cuenta con 12 oficinas especializadas y 3 centros de Banca Corporativa, y los servicios de Banca Personal y especialistas en productos y servicios para Autónomos y pequeños negocios, han permitido mejorar la propuesta de valor e incrementar los niveles de servicio a los principales segmentos de clientes. Además de profesionales en el negocio financiero, cuenta con más de 200 especialistas en el ámbito asegurador, consolidándose como la entidad de referencia en “Banca-Seguros”.

LABORAL Kutxa, dentro de su perfil de economía social, retorna a la sociedad una parte relevante de sus beneficios. Así, durante el pasado ejercicio destinó subvenciones por un importe de 20 millones de euros. El objeto de estas ayudas es el progreso de la sociedad en la que desarrolla su actividad, siendo los principales ejes de actuación la promoción cooperativa y el desarrollo empresarial, la investigación y la creación de empleo. Además de ello, también los ámbitos de la cultura, el euskera y la ayuda a colectivos desfavorecidos, han contado con aportaciones relevantes.

Fortaleza en Solvencia

En términos de solvencia, medido por el Common Equitiy Tier 1 (CET1), que refleja el nivel de recursos propios de primera categoría con respecto a los activos ponderados por riesgo, la Entidad cierra el ejercicio con un ratio del 13,56%, uno de los más destacables del sector.

Excelente posición de Liquidez

Durante el pasado ejercicio la Entidad ha reforzado su ya favorable posición de liquidez, situando su ratio de créditos sobre el total de depósitos concedidos en el 96,42%, cuando las entidades del sector que operan en el mercado minorista presentan, como media, un 126,9% a noviembre.

Mejora en el ratio de Morosidad

Tal y como han recogido reiteradamente las diferentes agencias de calificación, la gestión de los riesgos, y especialmente del riesgo de crédito, es uno de los puntos fuertes de la Entidad. Como consecuencia de ello el índice de morosidad se sitúa en el 8,59%, con una reducción de 1,09 puntos porcentuales sobre la cifra del año pasado, siendo sensiblemente inferior a la media del sector, que a Diciembre de 2014, presentaba un ratio del 12,61%.

LABORAL Kutxa, cuenta con un elevado nivel de coberturas específicas y con una provisión genérica de 125,6 millones de euros.

Cambio de tendencia en la Inversión crediticia

El crédito total a clientes, neto de provisiones, se eleva a 14.143 millones de euros, con un descenso de 5,65%, menor que el del sector.

Los saldos de créditos a hogares con garantía hipotecaria alcanzan los 10.258 millones de euros, con un descenso del 3,9%, caída ligeramente inferior a la del sector. De hecho, la evolución de la nueva producción hipotecaria del segundo semestre presenta un incremento del 25% con respecto al mismo período del año anterior. En cuanto al negocio de consumo, los saldos presentan una mínima reducción del 1,39%, y las formalizaciones del segundo semestre se incrementan en un 17%.

Y además, el ejercicio 2014 ha supuesto un punto de inflexión en la actividad relacionada con la Banca de Empresas. Así, y resultado del incremento de la demanda y una mayor actividad comercial, la inversión en empresas, en términos de nueva formalización de crédito, se ha incrementado en un 29% con respecto al pasado ejercicio, y el número de empresas destinatarias de esta inversión en un 32%.

Excelente comportamiento del ahorro

El volumen total de recursos intermediados, que incluye los saldos de particulares, empresas e instituciones, alcanza los 18.063 millones de euros, con un incremento en el año del 5,26%. En lo que respecta a las figuras del Balance, los principales crecimientos se dan en las de disponibilidad inmediata, como son las cuentas Max y Ahorro Bienestar, que incrementan sus saldos en un 7,3%, y las cuentas operativas, que lo hacen en un 7,5%.

En cuanto a las figuras fuera de balance, que incluyen los fondos de inversión, planes de previsión y pensión, los incrementos son incluso superiores, del 9,9%. Ello es consecuencia, por un lado, del trasvase de fondos producido por la situación de tipos de interés, así como del asentamiento del modelo especialista de Banca Personal, que cuenta con una red de más de 200 gestores orientados al asesoramiento en materia de inversiones para las familias.

La Cuenta de Resultados

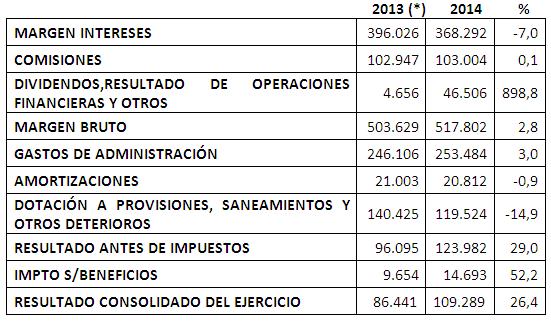

Los resultados del ejercicio continúan marcados por un escenario de tipos de interés muy bajos e inferiores a los del año anterior, que presionan de manera relevante sobre los márgenes del negocio típico bancario. Aun así, LABORAL Kutxa presenta unos buenos niveles de rentabilidad, y obtiene un margen de intereses de 368,2 millones de euros. Ello, junto con el incremento en los ingresos por comisiones, dividendos y otras operaciones financieras permite que el margen bruto se sitúe en 517,8 millones de euros, cifra superior en un 2,8% a la del pasado ejercicio.

Los gastos de administración se sitúan en 253,4 millones de euros, con un ligero incremento con respecto al ejercicio precedente, fundamentalmente como consecuencia de la aplicación del nuevo impuesto sobre depósitos.

La Entidad prosigue con su política de prudencia en la cobertura de riesgos, habiendo realizado dotaciones, saneamientos y absorbido deterioros por un importe total de 119,5 millones de euros, cifra en todo caso inferior en un 14,9% a la del ejercicio anterior.

Una vez realizadas dichas dotaciones a provisiones y los saneamientos, el resultado consolidado antes de impuestos alcanza los 123,9 millones de euros, un 29% más que el año anterior. Por último, el resultado consolidado después de impuestos se sitúa en 109,2 millones de euros, cifra superior en un 26,4% a la del ejercicio precedente.

Como en la totalidad de entidades del sector, a la hora de realizar la comparativa con el ejercicio anterior, hay que considerar que la cuenta de 2013 ha sido reexpresada, en aplicación de la interpretación de la norma internacional contable sobre gravámenes (IFRIC21) consecuencia del registro de la derrama extraordinaria del Fondo de Garantía de Depósitos (FGD) de 2013 y al registro anticipado de la aportación ordinaria del FGD de 2013 y 2014.

Rating

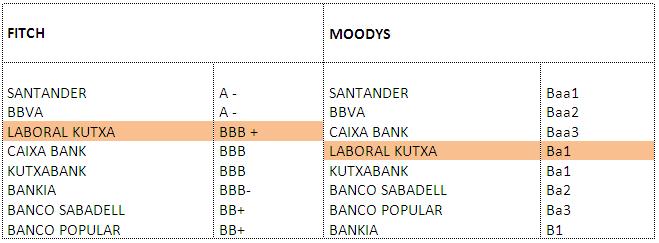

La Entidad mantiene su destacada posición de rating en el contexto del mercado financiero estatal, consecuencia de sus niveles de solvencia, liquidez y calidad de sus activos, teniendo en cuenta el entorno económico actual. En sus informes, las agencias Fitch-Ibca y Moody’s afirman que todo ello es consecuencia de la adecuada gestión de los riesgos de la Entidad, las sólidas coberturas de riesgo y los procedimientos de seguimiento con los que cuenta la Entidad, manifestando que es elevado el nivel de provisionamiento de sus riesgos problemáticos.

El negocio de seguros

El negocio de Seguros, aporta ya al Grupo LABORAL Kutxa unos resultados globales de 28,5 millones de euros, consecuencia de los incrementos en la nueva producción, un excelente ratio de fidelización de la cartera, el control de la siniestralidad y las mejoras en eficiencia y productividad tras la integración del negocio.

La cooperativa de crédito, propietaria de Seguros Lagun Aro SA y Seguros Lagun Aro Vida SA, ofrece a sus más de 1,2 millones de clientes un servicio global de Banca y Seguros. Desde sus 368 oficinas, expertos en seguros asesoran a sus clientes, con un servicio especialista único en el mercado. De esta forma las señas de identidad de este servicio son el adecuado asesoramiento al cliente, para la consiguiente adaptación de las soluciones, y la calidad de servicio, especialmente en el momento del siniestro. Así, y según la encuesta anual realizada a los clientes que han sufrido un siniestro en 2014, el índice de satisfacción de los mismos con respecto a la gestión de su siniestro ha sido de un 8,16 sobre diez.

Banca de autónomos, negocios y empresas

LABORAL Kutxa, con la firma del acuerdo de colaboración con el Fondo Europeo de Inversiones en el marco del Programa Europeo de Microfinanciación “PROGRESS”, ha puesto a disposición de sus clientes una línea de financiación de 24 millones de euros, siendo la mayor entre las otorgadas por este programa en todo el Estado y la segunda a nivel europeo. Los beneficiarios de esta línea de financiación han sido los profesionales autónomos y las pequeñas empresas.

Con una clara vocación de liderazgo en la creación de microempresas, la actividad de Gaztenpresa ha experimentado el empuje de estos programas de financiación para micropymes y autónomos. Se han formalizado 11 millones de euros, lo que ha permitido que absolutamente todas las ideas emprendedoras con viabilidad que han sido presentadas en la Fundación, hayan visto la luz como realidades empresariales en marcha.

La renovación del acuerdo firmado por la Entidad con CEPES (Confederación Empresarial Española de la Economía social) en septiembre, permite seguir atendiendo las necesidades más demandadas por las empresas de la economía social. 100 millones de euros, para nuevas líneas de financiación a emprendedores, para circulante (cuentas de crédito, descuento comercial y anticipos de crédito) y para inversiones vía préstamos u operaciones de leasing.

LABORAL Kutxa ha continuado implicándose directamente en la creación y consolidación de iniciativas rurales a través de su participación en HAZILUR, fondo para la promoción de empresas agroalimentarias en el que la cooperativa de crédito vasca comparte responsabilidades con el Gobierno Vasco y con la Federación de Cooperativas Agrarias. Los 8,7 millones de euros destinados a la financiación de más de 30 proyectos ilustran la intensa actividad del fondo en sus seis años de vida: 1,3 millones en participaciones, 5 millones en préstamos y 2,4 millones en avales

Especial mención requiere la puesta en vigor de una línea de préstamos preconcedidos para empresas, una práctica habitual en los segmentos de particulares pero novedosa en el sector empresarial. Una línea que abarca preconcesiones desde 50.000 hasta 500.000 euros consecuencia del análisis de riesgo previo y que permite a las empresas conocer previamente cual es la capacidad de endeudamiento en la Entidad cara a sus proyectos de futuro, accediendo a ella de manera inmediata. El destino de estos créditos va desde la cobertura de las necesidades de liquidez, hasta préstamos para financiar inversiones productivas o leasing, orientándose especialmente a empresas con implantación en el extranjero o que pretenden financiar proyectos de internacionalización, así como a aquellas con proyectos de innovación en sus procesos productivos, inversiones en formación o investigación.

Igualmente la Entidad activó el Plan de financiación Orain, dotado con 1.000 millones de euros para financiar a empresas, autónomos y profesionales, con un compromiso de respuesta en 5 días a cualquier solicitud de financiación. De esta forma, la Entidad continua incidiendo en su mensaje de profesionalidad, transparencia y agilidad, y pretende que toda empresa cliente o no que esté pensando en realizar una inversión pueda acceder de una manera rápida y eficiente a dicha línea.

Una banca multicanal

El número de usuarios activos en los diversos canales a distancia supera los 280.000, con más de 87 millones de transacciones en el ejercicio. Dentro de estos canales, merece especial atención la evolución de la Banca Móvil, que con un incremento del 50% en el número de usuarios activos, sitúa ya en 150.000 el número de éstos que se relacionan habitualmente con la Entidad desde sus smartphones.

La banca multicanal facilita también la operativa a los clientes de la Entidad. Así, por ejemplo, el 72% de las transferencias se realizan ya desde internet y el 75% de los préstamos DISPON (créditos instantáneos que se formalizan al instante) se contratan en los diferentes canales a distancia.

El desarrollo de nuevos aplicativos y mejoras en la experiencia del cliente, han sido uno de los principales focos de atención del pasado ejercicio. Se ha renovado la Web de la Entidad soportándola en la tecnología “Responsive”, que permite la adaptación de la navegación a los diversos soportes a distancia y se ha integrado el aplicativo de seguros en la Banca Móvil, habilitando a los clientes la posibilidad de llevar consigo todos los servicios postventa en su dispositivo móvil.

CUENTA DE RESULTADOS CONSOLIDADA (Miles €)

(*) Al igual que en el resto del sector, tras la re-expresión en aplicación del registro de la derrama extraordinaria FGD y registro anticipado de la aportación ordinaria del FGD 2013 y 2014.

OTRAS MAGNITUDES

RATING: LABORAL KUTXA Y LAS PRINCIPALES ENTIDADES DEL SECTOR